摘要:“大家都在买,我该不该跟?”“市场一片恐慌,现在卖还是抄底?”——多数散户习惯“追涨杀跌”,却在趋势反转时被深度套牢。而少数赚钱的人,往往在“别人贪婪时恐惧,别人恐惧时贪婪”

<配资网址>市场恐慌时该卖还是抄底?老股民分享逆势交易盈利方法

“大家都在买,我该不该跟?”“市场一片恐慌,现在卖还是抄底?”——多数散户习惯“追涨杀跌”,却在趋势反转时被深度套牢。而少数赚钱的人,往往在“别人贪婪时恐惧,别人恐惧时贪婪”,这就是逆势交易的核心逻辑。但逆势交易不是“盲目抄底”,也不是“逆势扛单”,而是在市场情绪极端化时,捕捉趋势反转的机会。作为实战15年、靠逆势交易躲过3次大跌的老股民,我分享一套可落地的逆势交易方法,帮你避开“逆势变逆势站岗”的陷阱,在反人性操作中稳定盈利。

一、先破误区:90%的人把“逆势交易”做成了“逆势送钱”

提到逆势交易,新手最先想到的是“大跌时抄底、大涨时做空”,但这恰恰是亏损的根源。以下3个误区,是多数人逆势交易失败的核心原因。

误区1:“下跌就抄底”,把“山腰”当“底部”

2025年某新能源股从100元跌到80元,很多人觉得“跌了20%,可以抄底了”,结果股价继续跌到60元;反弹到70元时,又有人觉得“趋势反转了”,加仓后股价再次跌到55元。这种“下跌就抄底”的操作,本质是“主观判断底部”,忽略了“下跌趋势未结束时,抄底就是接飞刀”。逆势交易的核心不是“跌了就买”,而是“确认趋势反转信号后再买”,没有信号的抄底,就是赌运气。

误区2:“逆势扛单”,把“短期波动”当“趋势反转”

某散户在2024年AI行情中,看到某股从50元涨到70元,觉得“涨太多了,该跌了”,逆势做空。结果股价继续涨到90元,他不仅不平仓,还加仓做空,最终亏光10万本金。这种“逆势扛单”的错误,在于把“短期上涨”当成“趋势见顶”,忽略了“趋势的力量远大于情绪”——当市场未出现明确反转信号时,逆势扛单只会被趋势碾压。

误区3:“不看基本面”,逆势交易垃圾股

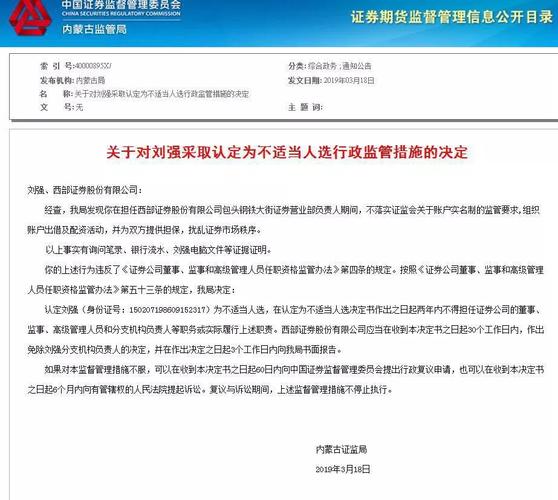

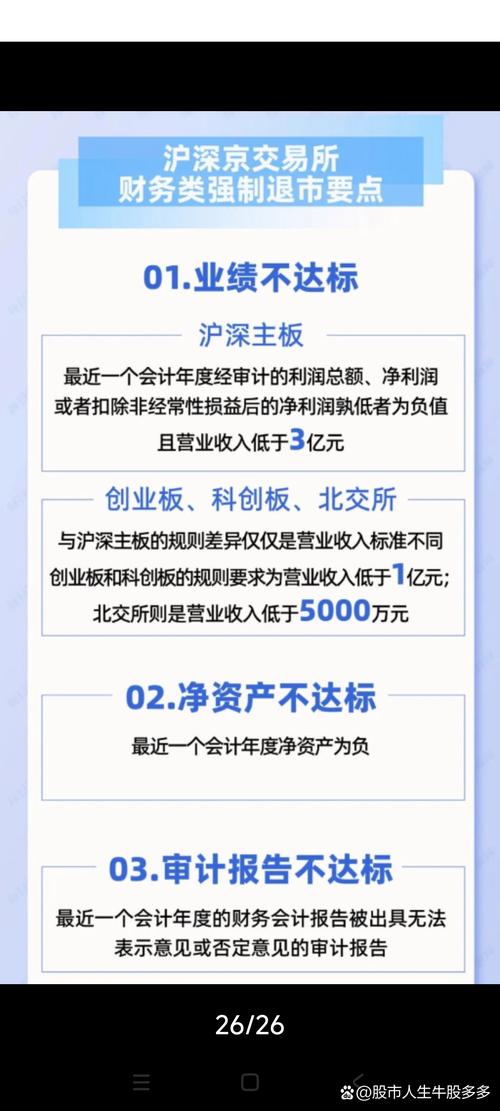

有人觉得“逆势交易就是买跌得多的股”,于是在某ST股连续5个跌停后抄底,结果公司公告退市,血本无归。逆势交易的前提是“标的有价值支撑”,垃圾股跌得多不是“机会”,而是“风险释放”,再怎么逆势抄底,也逃不过退市的结局。

二、核心逻辑:逆势交易赚的是“情绪修复”的钱

为什么逆势交易能赚钱?因为市场短期走势往往被情绪主导:乐观时,投资者疯狂买入推高股价,导致股价远超内在价值(泡沫);悲观时,投资者恐慌抛售压低股价,导致股价低于内在价值(低估)。逆势交易的本质,就是在“情绪极端化”时,买入被低估的标的、卖出被高估的标的,等待情绪修复时赚取差价。

2022年A股大跌时,沪深300指数市盈率跌到10倍(历史10%分位以下),市场一片恐慌,很多人割肉离场。但此时多数蓝筹股的业绩并未下滑,股价下跌只是“情绪恐慌导致的错杀”——这就是逆势交易的机会。我当时分批买入某银行股,成本5元,2023年市场情绪修复,股价涨到7元,赚了40%。

相反,2025年某题材股因“概念炒作”,股价从20元涨到60元,市盈率高达120倍(远超行业平均30倍),市场一片狂热,人人都在讨论“还能涨多少”——这就是逆势做空的机会。有机构此时逆势减持,后续股价回调到35元,成功规避了40%的跌幅。

总结来说,逆势交易的盈利逻辑有两个核心:

1. 情绪极端化是前提:只有当市场情绪达到“极度贪婪”或“极度恐惧”时,才会出现明显的估值偏差,才有逆势交易的空间;

2. 价值支撑是基础:标的必须有基本面支撑(如业绩稳定、估值合理),情绪修复后股价才能回归价值,否则就是“错杀变真杀”。

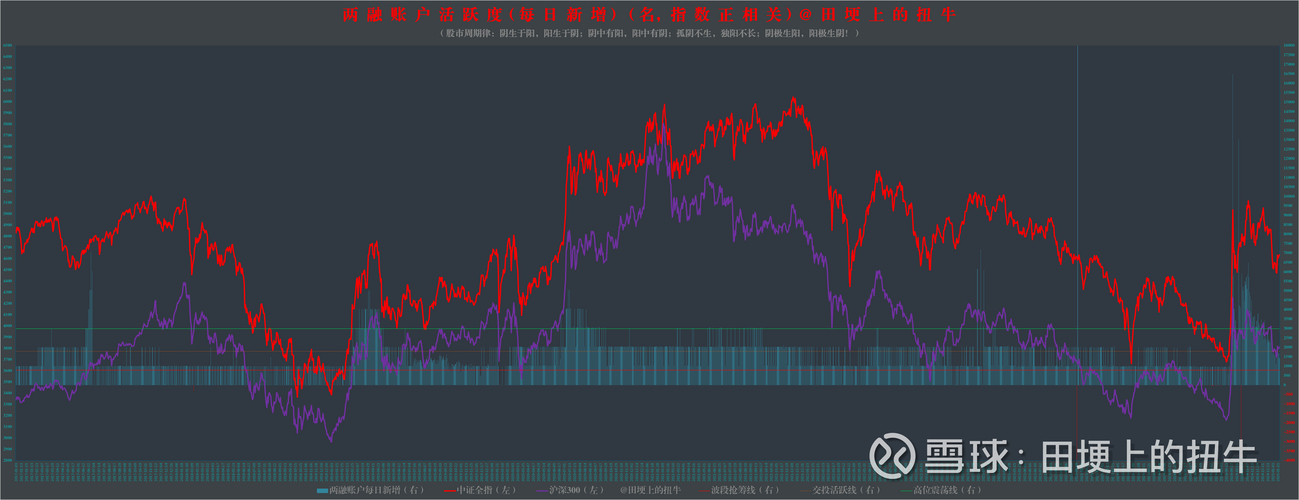

三、实战心法1:用“情绪指标”找极端点,不凭感觉判断

逆势交易的第一步,是找到“市场情绪极端化”的信号——这需要用客观指标判断,而非主观感觉。以下3个简单易查的指标,能帮你精准捕捉情绪极端点。

1. 恐惧与贪婪指数:判断市场整体情绪

“恐惧与贪婪指数”(Fear & Greed Index)是最常用的情绪指标,取值0-100:0代表“极度恐惧”,100代表“极度贪婪”。

- 极度恐惧(指数<20):此时市场恐慌情绪浓厚,多数人割肉离场,是逆势买入的机会。2022年10月,该指数跌至12(极度恐惧),随后A股开启2个月反弹,沪深300指数涨15%;

- 极度贪婪(指数>80):此时市场狂热情绪高涨,多数人追涨入场,是逆势卖出或做空的机会。2025年3月,该指数升至85(极度贪婪),随后AI板块回调30%,不少追高散户被套。

2. 成交量与换手率:判断个股情绪

对个股而言,“成交量异常放大”是情绪极端化的信号:

- 极度恐惧(个股暴跌+成交量骤增):某股单日跌8%,换手率达20%(远超历史平均5%),说明恐慌盘集中抛售,若标的基本面没问题,就是逆势买入信号。2024年某消费股因短期利空暴跌,换手率25%,之后1个月反弹12%;

- 极度贪婪(个股暴涨+成交量骤增):某股单日涨10%,换手率达30%,说明狂热盘集中买入,若估值已过高,就是逆势卖出信号。2025年某题材股涨停时换手率35%,次日开始回调,3天跌18%。

3. 融资融券余额:判断资金情绪

融资余额(投资者借钱买股)反映“做多情绪”,融券余额(投资者借股做空)反映“做空情绪”:

- 融资余额连续下降+市场下跌:说明做多资金恐慌离场,若跌至历史低位,是逆势买入机会;

- 融资余额连续上升+市场上涨:说明做多资金狂热入场,若升至历史高位,是逆势卖出机会。2025年4月,某板块融资余额连续3周上升至历史高位,随后板块回调25%,印证了情绪极端化后的反转。

四、实战心法2:用“分仓+止损”控制风险,不赌单一机会

逆势交易的最大风险是“趋势未反转,逆势操作被趋势碾压”,因此必须用“分仓”和“止损”控制风险,避免单次亏损过大。以下是经过验证的风险控制策略。

1. 分仓入场:不一次性满仓抄底/做空

逆势交易绝不能“一次性满仓”,而是“分3-5批入场”,用“金字塔加仓法”降低成本:

- 抄底时:首次建仓不超过总资金的20%,若股价继续下跌10%,再加仓20%,以此类推。比如某股100元时,首次买2万元(20%仓位);跌到90元,再加2万元;跌到80元,再加2万元,平均成本86.7元,比一次性满仓100元买,成本低13.3%;

- 做空时:首次做空不超过总资金的20%,若股价继续上涨10%,再加仓20%,避免“过早做空被上涨碾压”。

2. 严格止损:逆势变逆势站岗,立即离场

逆势交易的核心纪律是“止损”——当市场未按预期反转,反而继续朝不利方向走时,必须立即止损,不能扛单。

- 抄底止损:若买入后股价跌破“近期低点”10%,或基本面出现恶化(如业绩暴雷),立即止损。比如抄底某股成本80元,近期低点75元市场恐慌时该卖还是抄底?老股民分享逆势交易盈利方法,若股价跌到67.5元(跌破低点10%),止损离场;

- 做空止损:若做空后股价突破“近期高点”10%,或出现利好消息(如政策扶持),立即止损。比如做空某股成本90元,近期高点100元,若股价涨到110元(突破高点10%),止损离场。

我2023年曾逆势抄底某医药股,买入后股价继续下跌,跌破近期低点10%,我果断止损杠杆股票交易,只亏了5%;而身边一位朋友不止损,最终亏了30%。止损不是“认输”,而是“保住本金,留待下次机会”,逆势交易中,活下来比赚快钱更重要。

五、实战心法3:选“高确定性标的”,不碰“高风险垃圾股”

逆势交易的标的选择,直接决定了成败——必须选“高确定性、有价值支撑”的标的,避开“高风险、无价值”的标的。以下3类标的,是逆势交易的首选。

1. 业绩稳定的蓝筹股:抗跌性强,情绪修复快

蓝筹股(如银行、消费、公用事业股)业绩稳定、估值波动小,下跌多是“情绪错杀”,情绪修复后股价容易反弹。2022年大跌时,某白酒蓝筹股业绩同比增长15%,却因市场恐慌跌了25%,此时逆势买入,2023年反弹30%,盈利确定性极高。

2. 被错杀的成长股:业绩高增,估值回归空间大

成长股(如新能源、半导体股)若因“行业短期波动”而非“业绩下滑”下跌,就是逆势买入机会。2024年某半导体股因行业周期波动跌了30%,但公司净利润仍同比增长25%,估值跌至历史低位,此时逆势买入,2025年行业复苏后股价涨50%。

3. 指数基金:分散风险,捕捉市场整体修复

对新手而言,指数基金(如沪深300、中证500基金)是最佳逆势交易标的——分散个股风险,且市场情绪修复时,指数必然反弹。2022年沪深300指数跌21%,此时逆势定投沪深300基金,2023年指数涨14%,定投收益达18%,远超多数个股。

避开3类高风险标的:ST股、业绩持续亏损股、概念炒作股——这些标的下跌多是“价值回归”,而非“情绪错杀”,逆势买入只会越套越深。

六、避坑指南:逆势交易的3个“绝对不能做”

1. 绝对不能“猜底摸顶”:没人能精准预测底部和顶部,逆势交易的核心是“捕捉情绪极端化后的信号”,而非“预测点位”。比如某股跌了30%,不要主观判断“到底了”,而是等“情绪指标显示极度恐惧+成交量缩小”的信号出现后再买;

2. 绝对不能“逆势扛单”:当止损信号出现时,必须立即离场,不能因为“觉得会反弹”而扛单。2025年某散户逆势抄底后,股价跌破止损位,他觉得“再等等就反弹”,结果从亏5%变成亏25%;

3. 绝对不能“用杠杆逆势交易”:杠杆会放大风险,逆势交易本身就有不确定性,加杠杆后一旦方向错了,会快速亏光本金。我见过最惨的案例,是某投资者用5倍杠杆逆势做空,结果股价涨了20%,直接爆仓。

结语:逆势交易是“认知+纪律”的游戏

很多人觉得逆势交易“反人性,太难了”,但正是因为“反人性”,才少有人能做到,也才存在超额收益。逆势交易不是“赌运气”,而是“用情绪指标找机会,用分仓止损控风险,用价值标的保安全”——它需要你在别人恐慌时保持冷静,在别人贪婪时保持理性,更需要你严格执行纪律,对抗人性的弱点。

记住:市场永远在“情绪极端化-情绪修复-新的情绪极端化”中循环,逆势交易的本质,就是抓住这个循环中的机会。当你能避开“盲目抄底、逆势扛单、赌垃圾股”的陷阱,用科学的方法做逆势交易,你就已经赢过了90%追涨杀跌的散户。

逆势交易赚的不是“市场的钱”,而是“认知差”的钱——你的认知越深刻,纪律越严格,在反人性的操作中,就越能稳定盈利。